税の基礎知識:配偶者控除及び配偶者特別控除の見直し

1 改正の概要

納税者本人が受ける「配偶者特別控除」が、大きく拡大しました。

また、納税者本人の年収によって、受けられる配偶者控除及び配偶者特別控除の金額が変わるようになりました。

2 改正の時期

平成30年分以後の所得税について適用されます(住民税は平成31年度分より適用です)。

いわゆる「103万の壁」による働き方が、今年から影響を受けることになります。

3 改正の内容

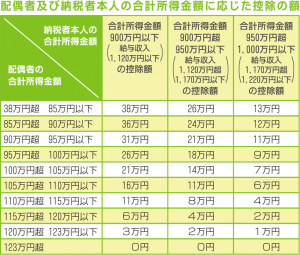

(1) 配偶者控除

合計所得金額が1,000万円を超える納税者については、配偶者控除の適用はできないこととなりました。

適用条件「配偶者の合計所得金額38万円(給与収入103万円)」は変更になっていません。

納税者本人の合計所得金額に応じた控除の額は下表の通りとなります。

(2) 配偶者特別控除

配偶者特別控除額38万円(満額)の適用条件が、「配偶者の合計所得金額38万円(給与収入103万円)以下」から「配偶者の合計所得金額85万円(給与収入150万円)以下」に拡大されました。

配偶者の合計所得金額85万円(給与収入150万円)超の場合、合計所得金額123万円(給与収入201万円)まで段階的に控除額が設けられます。

配偶者控除と同じく、納税者には3段階に分けられた所得制限があります。

なお、現行制度と同様に、合計所得金額が1,000万円を超える納税者については、配偶者特別控除の適用はできません。

4 社会保険との関係

150万円までパートで稼いだ場合、いわゆる「106万円の壁」、「130万円の壁」を越えることとなりますので、納税者本人とは別に配偶者が社会保険(厚生年金・健康保険)への加入又は国民健康保険・国民年金への加入が必要になります。

5 改正の影響

配偶者特別控除を満額で受けられる範囲が配偶者の給与収入150万円(合計所得金額85万円)までに拡大しました。

モデルケース1:会社員の妻の場合

いわゆる「106万円の壁」「130万円の壁」はなくなりません。

配偶者特別控除の枠が拡大したからといって、会社員の妻が収入を増やしても、妻が負担する社会保険料の増加により、手取り金額はそれほど増えません。場合によっては、減少することもあります。

社会保険料の負担や家族手当の支給条件を夫の勤務先に確認した上で検討が必要です。

モデルケース2:個人事業主の妻の場合

夫が個人事業主の場合、妻も社会保険料を自ら納付しなくてはいけませんので、「106万円の壁」、「130万円の壁」は存在しません。

給与収入約100万円超により住民税、給与収入103万円超により所得税が発生しますが、給与収入103万円以内の働き方を、給与収入150万円以内へと拡大することで、世帯の手取り増加を図ることができます。

※青色事業専従者又は白色申告の事業専従者は、控除対象配偶者、または控除対象扶養親族にはなりません。

詳しい情報は、税務署にお問い合わせください

小田原税務署(自動音声によりご案内)

TEL 0465-35-4511